Guía para refinanciar o reprogramar deudas con bancos y otras entidades financieras

Por Marisabel Gutierrez | 29 Agosto, 2021

Las quejas más comunes de los usuarios están relacionadas con el sistema financiero, sobre todo de aquellos que no pudieron pagar sus deudas durante la emergencia sanitaria por el Covid-19 en 2020, las cuales se han vuelto impagables. Para elaborar esta guía, Convoca a Tu Servicio entrevistó a Crisólogo Cáceres, presidente de la Asociación Peruana de Consumidores y Usuarios (ASPEC), Alejandra Flores, vocera de la Comisión de Protección al Consumidor del Indecopi, y al decano del Colegio de Economistas de Lima, Carlos Castro, quienes brindan consejos para reprogramar o refinanciar deudas.

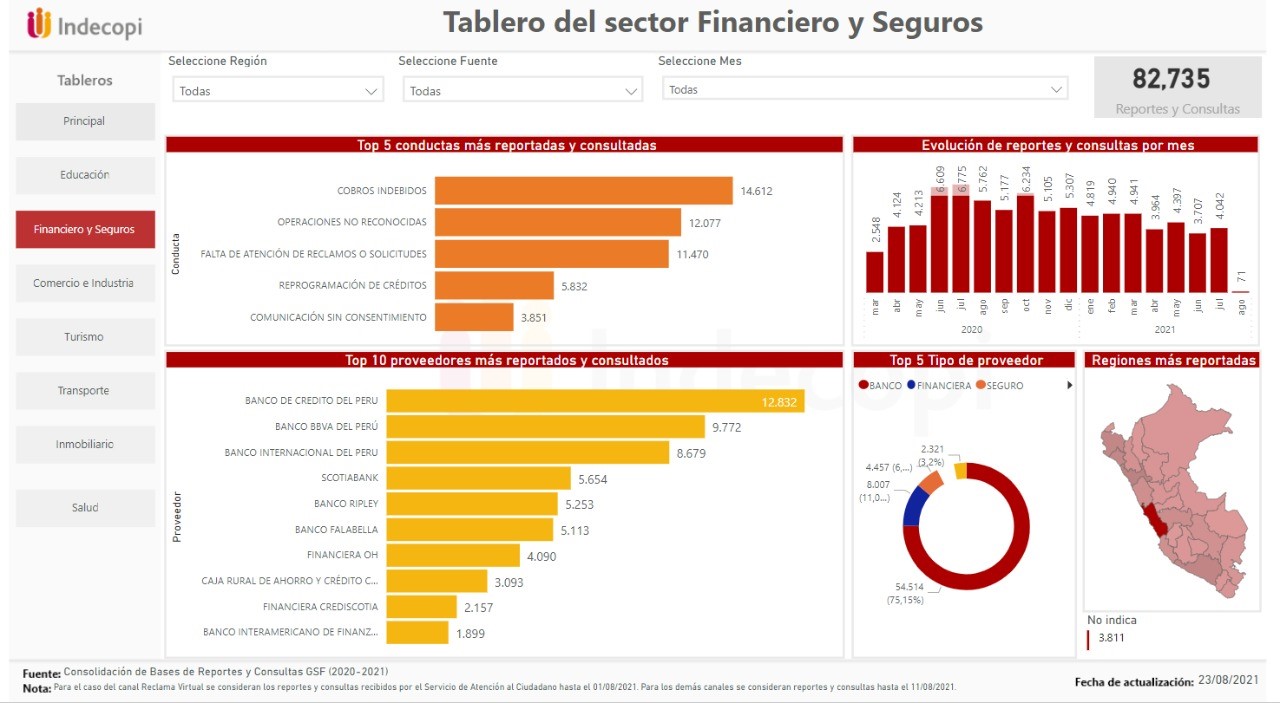

Desde que comenzó la pandemia del Covid-19, del 16 de marzo del 2020 al 23 de agosto de este año, el ,Instituto Nacional de Defensa de la Competencia y de la Protección de la Propiedad Intelectual, Indecopi, registró en su Central Especial de Monitoreo 82,735 reportes, entre incidencias y consultas de ciudadanos, sobre el sector financiero. La mayoría de ellos trataba sobre cobros indebidos, operaciones no reconocidas, falta de atención de reclamos o solicitudes, reprogramación de créditos y comunicación sin consentimiento, informa Alejandra Flores, funcionaria de la Comisión de Protección al Consumidor N°1.

La pandemia ha llevado a muchos peruanos a reducir su capacidad de pago a tiempo. En ese difícil contexto económico que atraviesa el país, la Superintendencia de Banca, Seguros y AFP (SBS) facultó a las empresas financieras a modificar las condiciones de los contratos, pero sin que ello constituya un refinanciamiento de la deuda. Sin embargo, la gran cantidad de reclamos presentados ante la Asociación Peruana de Consumidores y Usuarios (ASPEC) evidenció que dichas disposiciones no se habrían cumplido.

Las entidades financieras que forman parte de la Asociación de Bancos (Asbanc) reprogramaron 6′,168,699 de créditos por un monto total de S/ 108,627 millones, hasta el 10 de julio 2020, en el marco de la emergencia sanitaria, según dicha entidad.

✔¿Es conveniente reprogramar una deuda con una entidad financiera?

Es muy importante conocer la diferencia entre reprogramación y refinanciamiento de una deuda pues no son lo mismo. “Reprogramación es cuando el deudor no cayó en mora, pero él sabe que va a caer en mora porque, quizá, va a perder el trabajo o sabe que va a tener que viajar o ha tenido un percance (…) Ahí, el cliente tiene que ir al banco a explicar su situación y hacer su pedido de reprogramación al consumidor y lo que va a hacer la unidad financiera es aumentar el número de las cuotas, reducir el valor de la mismas para que la persona siga pagando su deuda, le puede mantener la tasa de interés y la calificación crediticia ante el banco en los controles de riesgo va a permanecer intacta”, explica Crisólogo Cáceres, presidente de la Asociación Peruana de Consumidores y Usuarios (Aspec)

✔¿Cuándo se puede refinanciar una deuda con una entidad financiera?

Las personas y empresas se han visto obligadas a solicitar el refinanciamiento cuando incurren en mora. En ese caso, la entidad financiera trata de una forma distinta al cliente porque tiene que tomar previsiones. “En este proceso se va a tomar medidas económicas para garantizar que no vaya a ocasionar perjuicio financiero a la entidad. Aquí se reduce el margen de maniobra del consumidor y el banco puede aumentar o reducir el número de cuotas, ponerle un monto de cuotas que sea de desagrado del consumidor, elevar la tasa de interés de manera sustancial, (…) y la calificación crediticia del consumidor sí se daña, se deteriora, tanto en el banco y en la central de riesgo”, advierte Crisólogo Cáceres, presidente de Aspec.

✔¿Por qué los usuarios solicitan refinanciamiento y no reprogramación de la deuda con una entidad financiera?

Para el presidente de Aspec, Crisólogo Cáceres, las entidades financieras siguieron cobrando intereses por lo cual los clientes, más que solicitar reprogramaciones pidieron refinanciamiento, a pesar de que el año pasado el Gobierno promulgó una ley que fue acordada con el Congreso de la República en virtud a la reprogramación de deudas.

“La exministra de Economía María Antonieta Alva coordinó con el Congreso y sacaron una ley que creó el Programa Garantías Covid-19 para la reprogramación y congelamiento de deudas, para que el Estado asuma una parte de las deudas, tanto el crédito de consumo, crédito vehicular, crédito hipotecario y hasta créditos Pymes, dirigido a las personas que antes de la pandemia eran buenos pagadores pero este programa no sirvió de mucho porque una parte inicial debió de ser cubierta por los consumidores y luego después entraba a tallar el fondo creado por el Estado. Al final no resultó como se esperaba, pero el Estado trató de dar una respuesta (…) Lo cual no caminó, finalmente, pero este Programa Garantías Covid-19 entiendo ha sido ampliado para este año y vamos a ver si este acogimiento al programa versión 2021 está dando resultados deseados para apoyar a los deudores que tienen complicación con el sistema financiero”, explica el también abogado.

✔¿La compra de deudas evita pagar intereses excesivos?

“Con la compra de deuda, puedes consolidar tus deudas de otras entidades financieras en una sola cuota mensual fija pero, quizás, con tasas de intereses excesivos. Por ello, antes de aceptar que otra entidad financiera asuma la titularidad de la deuda, se tiene que analizar su capacidad de pago, conocer las condiciones, siempre renegociar y cumplir las cuotas mensuales para recuperar la confianza crediticia”, precisa el decano del Colegio de Economista de Lima, Carlos Castro.

Para tratar de evitar crisis económicas en los hogares, Castro refiere que sería ideal que el Estado pueda ayudar a los peruanos que tengan problemas para pagar sus deudas con el sistema financiero, aunque se tendría que analizar si tiene caja para comprar deudas. “Te pongo un ejemplo: Yo tengo un crédito de 10 mil soles a una tasa equivalente al 10% y que no lo estoy pagando, ¿Qué hace el Estado? Me compra esa deuda y yo le pagaría al Estado, pero en una tasa menor y únicamente se tendría el compromiso con el Estado, pero en mejores condiciones. Hay que preguntarse a cuántos beneficiarios queremos atender y cuánto le va a costar al país, y cómo serán los mecanismos en la consolidación de la compra de deuda”, subrayó el economista.

✔¿Qué sucede con el microempresario que no pudo pagar su deuda a la entidad bancaria?

Si el deudor está considerado como de alto riesgo, será más complicado reprogramar su deuda porque ya no se trata de cambiar las condiciones de ese crédito sino de cuánto puede renegociar con el banco para que, de acuerdo con su flujo futuro de ingresos, pueda cumplir con sus obligaciones.

"Hay una serie de herramientas que podemos implementar como mecanismo de garantía para retomar la cadena de pago. Si un ciudadano perdió su empleo y ya no pudo pagar ese crédito de consumo o ese microempresario que se prestó dinero para comprar una máquina para capital de trabajo, deberán de acudir al ente financiero, optar por la reprogramación y ver las mejores condiciones que las que tenía su crédito original. Recuerda que al microempresario no le conviene estar fuera del mercado financiero porque el mercado especulativo o el crédito informal es mucha más caro que el crédito formal, la usura es mucho más cara” recomendó Carlos Castro, decano del Colegio de Economista de Lima.

✔¿Conviene cambiar una deuda de dólares a soles?

El alza del dólar viene perjudicando a quienes tienen deudas en esta moneda extranjera. “Si tiene una deuda en dólares, lo mejor es pasarla a un flujo de acuerdo con la moneda de sus ingresos, porque le va a ser complicado si sigue subiendo”, recomendó el decano del Colegio de Economista de Lima, Carlos Castro.

“Entre los factores que influyen en la subida del dólar, está el aspecto especulativo, que se debe a la incertidumbre porque se vendría la tercera ola del Covid-19, que afectaría el retraso de la reactivación económica y la turbulencia política. Lo que ha hecho el Banco Central de Reserva es salir todos los días a vender dólares, para que esos cambios bruscos en el tipo de cambio no se produzcan, pero también esa intervención nos está costando. Solamente en lo que va del año, más 10 mil millones de dólares en reservas internacionales", detalla Castro.

Es conveniente pedir a la entidad financiera la conversión de la deuda, de dólares a soles aconseja Carlos Castro , decano del Colegio de Economistas de Lima.

✔¿Cuál es la diferencia entre un reclamo y queja?

“Reclamo es cuando tiene una disconformidad con el producto o servicio a recibir. Compraste un par de zapatos que se rompieron a la primera puesta, presentas un reclamo, si la comida del restaurante no era la adecuada, presentas un reclamo. La queja se presenta contra la atención recibida. Sin embargo, el libro de reclamaciones sirve para presentar ambas, el reclamo o la queja, y si se confundió y no sabe la diferencia, no importa, lo que interesa es registrar la ocurrencia en el libro de reclamaciones”, explica el presidente de Aspec, Crisólogo Cáceres.

✔¿Qué canales de atención tiene el ciudadano para presentar un reclamo o queja?

El libro de reclamaciones es un mandato legal, es exigible para instituciones privadas y todas las entidades de administración pública. Paralelamente o después, el consumidor puede presentar su reclamo ante el Servicio de Atención al Ciudadano (SAC) del Indecopi. Se presenta el reclamo de manera gratuita y se cita a las dos partes, consumidor y empresa, para una conciliación.

“El SAC sirve para casos de hasta 3 UIT. Se cita a ambas partes, para realizar una conciliación. De lograrse un consenso, ahí termina todo. Si no se logra el acuerdo, se deja asentado en un acta y queda a salvo el derecho del consumidor de ir a la segunda posibilidad; la Comisión de Defensa al Consumidor. Allí ya no es gratuito, sino que se tiene que pagar una tasa de 36 soles y va a una comisión. Tienes que litigar, ya que no se busca solamente una audiencia de conciliación. Presentas la denuncia, la empresa contesta hasta que se emite una resolución, que es apelable. Si el consumidor o la otra parte no están de acuerdo con la resolución, el caso sube a la sala de Protección al Consumidor del Indecopi, o sea a la segunda instancia", precisa el el presidente de Aspec, Crisólogo Cáceres.

✔¿Cuáles son los reclamos más frecuentes sobre entidades financieras presentados ante el Indecopi?

Alejandra Flores, funcionaria del Indecopi, informó que las denuncias recibidas en la Comisión de Protección al Consumidor N°1, vinculadas con el sector financiero en 2020, ascendieron a 1116 casos, mientras que, al 20 de agosto de 2021, se ha registrado el ingreso de 1204 denuncias vinculadas al sector.

“Durante la pandemia, ha habido un número significativo de denuncias relacionadas con la reprogramación de deudas, créditos o pago de tarjetas de créditos que se han podido realizar en términos y condiciones distintos a los inicialmente informados. En un primer momento se les informaba a los consumidores que podían acceder a un beneficio o una reprogramación de deudas en determinadas condiciones, sin embargo, las condiciones variaron o se aplicaron de manera distinta”, dice Flores.

Según cifras del Indecopi ha recibido 82,735 reportes de incidencias y consultas sobre el sector financiero desde el inicio de la pandemia.

Los reclamos registrados ante la Asociación Peruana de Consumidores y Usuarios (ASPEC) son las deudas no reconocidas por los usuarios, no haber recibido el estado de cuenta de la tarjeta de crédito y las famosas compensaciones incluidas en los contratos de créditos.

"La compensación es una figura abusiva que está permitida por la legislación financiera. Consiste en que, si tú tienes en un mismo banco más de un producto financiero y te atrasas en el pago de uno de esos productos, pueden meter la mano en la entidad financiera a tu otra cuenta y sacar lo que les parece mejor para compensarse. Ejemplo: Tú tienes un sueldo en el banco, pero también tienes la tarjeta de crédito en esa entidad; entonces no te llegó el estado de cuenta y te olvidaste de pagar, entonces apenas el banco te deposita tu sueldo, sacará de tu cuenta sueldo para pagar la tarjeta de crédito, pero no retiran el monto que corresponde, no van a sacar 200 soles sino ellos pueden hacer el retiro de 500 soles, no hay límite. Es una figura abusiva que debe ser regulada”, apuntó el presidente de ASPEC, Crisólogo Cáceres.

✔¿Qué debe tener en cuenta el usuario antes de pedir un préstamo?

"Antes de adquirir un préstamo, la persona debe analizar su capacidad económica de pago, informarse de manera clara, oportuna y concreta sobre los términos y condiciones que implicarían los productos financieros. Tratar de buscar una tasa fija, investigar todas las opciones y más aún si implicarían una modificación, ya sea una reprogramación, una variación en términos y condiciones, una reducción de las cuotas, una reducción de los intereses. Además, debes tener todos tus papeles al día", explicó el decano del Colegio de Economista de Lima, Carlos Castro.

✔¿Por qué los préstamos en el país tienen los intereses más altos?

El economista Castro opina, que sería conveniente aumentar la oferta de mercado financiero, con el ingreso de más bancos en el país, ya que esa competitividad generaría la reducción de tasas de interés.

“La concentración de créditos no la podemos desconocer, es nuestra realidad. Básicamente, está en cuatro bancos, que son los más importantes. La participación que puedan tener la cajas rurales, municipales y microfinancieras es pequeña, en cuánto a colocaciones en el mercado financiero. En cuanto a la banca de consumo, sus tasas de interés son elevadas porque consideran el crédito riesgoso o de alto riesgo pues somos un país informal”, declaró.

Más en Convoca a tu servicio

Menú

Menú

Buscar

Buscar

Sé el primero en leer nuestras publicaciones

Sé el primero en leer nuestras publicaciones