Convoca.pe revisó un centenar de resoluciones del Tribunal Fiscal del Ministerio de economía y finanzas que da cuenta de complejas operaciones financieras observadas por la entidad recaudadora Sunat, así como correos internos del estudio panameño Mossack Fonseca que confirman los servicios de abogados para que empresarios paguen menos impuestos en Perú manipulando los precios de transferencias de bienes y servicios entre empresas asociadas.

En los documentos del Tribunal Fiscal identificamos casos de fijación de precios de venta de minerales y servicios que distribuyen beneficios en forma artificial entre mineras del mismo grupo empresarial, afectando en forma directa la recaudación en el país. Al menos cuatro de estos casos que fueron detectados por la Sunat revelan operaciones sospechosas por más de S/.15 millones (US$ 4.5 millones). Si el estado recauda menos impuestos, los pueblos de donde se extrae el mineral obtienen menos canon minero para invertir en su desarrollo luego que el oro, el cobre, el zinc o el molibdeno se agote del subsuelo peruano.

Un equipo de quince personas entre contadores y abogados instalados en el segundo piso del edificio El Damero, en la cuadra cinco de jirón Carabaya del Centro de Lima, detectó en 2018 que importantes compañías mineras con capitales extranjeros modificaron precios de transacciones financieras entre empresas asociadas para evitar pagar impuestos por un monto de S/. 600 millones (cerca de US$ 180 millones).

Los nombres de estas compañías se mantienen bajo la reserva tributaria. Sin embargo, la mayor parte de las auditorías realizadas por este equipo que forma parte de la Gerencia de Fiscalización Internacional y Precios de Transferencia de Sunat, corresponde a grandes empresas que son los Principales Contribuyentes Nacionales (Prico), entre las cuales figuran las mineras de grupos multinacionales.

Distrito de San Marcos, Ancash, donde se encuentra la quebrada Antamina. En la actualidad, tiene más de 17 mil habitantes. Foto: Municipalidad distrital de San Marcos.

Para identificar casos concretos, Convoca.pe revisó un centenar de resoluciones emitidas por el Tribunal Fiscal, una instancia del Ministerio de Economía y Finanzas que resuelve controversias tributarias. Como resultado, detectamos que cinco compañías mineras usaron estos mecanismos entre empresas del mismo grupo comercial para reducir el pago de impuestos. Al menos en cuatro casos se revelan operaciones sospechosas por más de S/.15 millones.

Entre estos esquemas, identificamos supuestos servicios desde el exterior acreditados como gastos para pagar menos tributos, la aparición de factores externos como la humedad o la ‘merma’ (reducción del mineral durante el transporte), para modificar el precio final de venta, el uso de comisiones por transacciones en el exterior entre compañías asociadas o préstamos contraídos por la empresa peruana a sugerencia de la casa matriz con comisiones e intereses que reducen la carga tributaria en el Perú.

Estos mecanismos financieros detectados por la Sunat que figuran en las resoluciones analizadas por Convoca.pe ha sido una práctica constante en los últimos quince años entre empresas de un mismo grupo o entre firmas peruanas con sociedades instaladas en países con baja o nula tributación.

Niños jugando al lado del centro de operaciones de Doe Run Perú en la Oroya. Foto: Revista Ideele

Debido a la reserva tributaria, los nombres de las compañías que protagonizan estas controversias en el Tribunal Fiscal son tachadas para que no sean identificadas, sin embargo Convoca.pe logró identificarlas y cruzar la información con diversas fuentes y expertos. Entre estos casos hallados, aparece el de Southern Perú Copper Corporation, cuya matriz Southern Copper se encuentra en Arizona, Estados Unidos; la Minera Cerro Verde, principal exportadora de cobre que opera en el distrito de Uchumayo, Arequipa; la empresa minera Los Quenuales, una filial de la gigante Glencore Finance que opera las minas de Iscaycruz y Yauliyacu en la sierra de Lima; la compañía minera Doe Run cuyo centro de producción se encuentra en La Oroya, Junín, ahora bajo control de una Junta de Acreedores; Antamina, otra gran exportadora de cobre de propiedad de Glencore cuyo principal centro de operaciones se ubica en el distrito de San Marcos, Ancash.

Las infracciones impuestas por Sunat en contra de Southern Perú Cooper Corporation y Cerro Verde fueron ratificadas por el Tribunal Fiscal mientras que en los otros tres casos, esta instancia decidió a favor de las empresas a pesar de las evidencias presentadas por el ente recaudador, incluido el caso de la cuestionada compañía Doe Run. Tres vocales integran cada sala del Tribunal que analiza y resuelve las9 disputas tributarias entre Sunat y las empresas contribuyentes. En los cinco casos analizados para este reportaje, intervinieron 11 vocales (algunos se repiten en distintos casos). Diez de ellos aún se mantienen en el cargo desde, por lo menos, 2010.

Explora este mapa por empresa minera y descubre las conexiones con las compañías principales en cada país.

Las transacciones de estas compañías observadas por Sunat son descritas en las resoluciones del Tribunal Fiscal con fechas que oscilan entre 2009 y 2017, pero que se remontan a hechos que ocurrieron de 2002 a 2005, debido a que los procesos sancionadores por infracciones tributarias pueden demorar hasta 10 años en resolverse en esta instancia bajo el secreto tributario.

Tribunal Fiscal debatirá en los siguientes meses los nuevos casos presentados por Precios de Transferencia. Foto: El Peruano

Una de estas compañías es Southern Peru Copper Corporation, que opera desde los años noventa en el sur del país. En setiembre de 2009 analistas de la Intendencia de Principales Contribuyentes Nacionales de la Sunat (Prico) determinaron que la minera había realizado operaciones comerciales sospechosas entre los años 2003 y 2005. Una de ellas era la declaración de pagos efectuados en 2003 por servicios de consultoría y asesoría técnica ofrecidos por una empresa asociada al grupo empresarial Southern, domiciliada en México: SAASA o Servicios de Apoyo Administrativos S.A.

La empresa SAASA tenía como presidente a Germán Larrea Mota Velasco, magnate minero y actual director ejecutivo del Grupo México, considerado como la corporación minera más grande de México y la tercera productora de cobre más grande del mundo, a la cual pertenece también Southern Copper Corp, matriz de Southern Perú Corp.

Según un contrato firmado, en noviembre de 2000, entre Larrea Mota y el presidente de la filial peruana, Óscar Gonzales Rocha, la mexicana SAASA cobraría un total de siete millones de dólares por servicios de financiamiento y de asesoría legal y corporativa a su asociada.

Los conflictos por el proyecto minero Tía María de Southern Perú se intensificaron en el año 2015. Foto: Alberto Ñique

Los auditores de Sunat establecieron que Southern Perú había entregado documentación genérica que no acreditaba en forma fehaciente el valor real de esos servicios por lo que no justificaba que el monto fijado debía ser deducido de los gastos para reducir el pago del impuesto a la renta.

La observación sobre los servicios ofrecidos por SAASA fue llevada al Tribunal Fiscal del Ministerio de Economía y Finanzas por Southern Perú. La compañía presentó el informe ‘Estudio de Precios de Transferencia’, elaborado por la auditora internacional Ernst & Young, que observó que esos “pagos por concepto de estos servicios” técnicos realizados por parte de SAASA cumplían con el principio de libre concurrencia (arm’s lenght), es decir, precio equitativo en un mercado competitivo.

Luego de un año de litigio, los tres vocales del Tribunal Fiscal confirmaron la infracción impuesta a Southern Perú por la Intendencia Nacional de Grandes Contribuyentes con una resolución del 21 de julio de 2010.

Dos años antes de que la operación fuera detectada por Sunat, en 2007 los funcionarios de la administración tributaria de los Estados Unidos, el Servicio de Rentas Internas (IRS), también objetaron el valor de los servicios provistos por la compañía afiliada a la matriz, Southern Copper Corporation.

Campamento de la minera Los Quenuales, en la sierra de Lima. Foto: Inversiones República S.A.

Incluso el IRS buscó desaprobar una porción de los honorarios pagados, tal como reconoció la empresa ante la Comisión de Título Valores y Bolsas de ese país.

Ajustando precios de transacción de acuerdo a sus intereses corporativos, algunas empresas eludieron por años el pago de impuestos acorde con las ganancias reales del grupo empresarial, que para el Perú representa un enorme forado en la recaudación fiscal que llega a un aproximado de S/.55 mil millones (US$ 17 mil millones) hasta 2017. Un monto equivalente casi a la mitad del presupuesto general de la República de 2014.

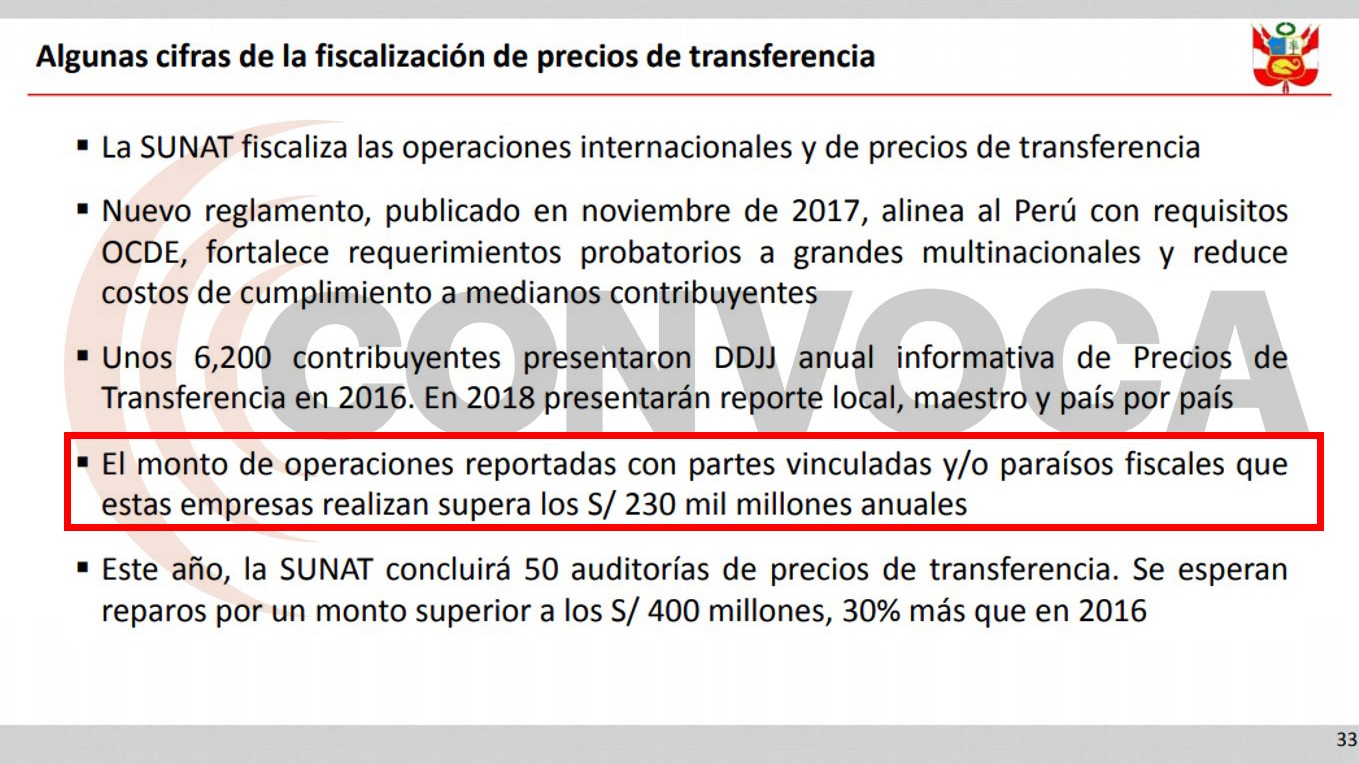

El entonces jefe de Sunat, Víctor Shiguiyama, fue convocado a la Comisión de Economía, Banca, Finanzas e Inteligencia Financiera del Congreso el 6 de diciembre de 2017, para explicar la caída de la recaudación fiscal: S/. 90 mil millones (US$ 27 mil 717 millones), la más baja desde hace diez años.

En esa sesión en el Parlamento, Shiguiyama sugirió que parte de los S/. 55 mil millones (US$ 17 mil millones) evadidos se debía a la manipulación de los precios en operaciones efectuadas entre compañías del mismo grupo empresarial. El exfuncionario consideró en su cálculo otras razones de la caída de la recaudación: la defraudación tributaria, evasión fiscal, entre otros mecanismos.

A escala mundial, entre US$100 mil millones y US$240 mil millones por año -que equivale entre 4% y 10% la recaudación global- es la cantidad de dinero no gravado que las empresas sacan del país donde operan, hacia jurisdicciones como Irlanda, Luxemburgo o Bermudas, donde no pagan impuestos por estas utilidades, según un análisis publicado a fines de 2015 por la Organización para la Cooperación y el Desarrollo Económico (OCDE). Perú aspira a convertirse en miembro de esta entidad internacional, que reúne a 34 países, y que pone como condición el fortalecimiento de la política tributaria para detectar complejos mecanismos de elusión y evasión como la manipulación de precios de transferencias de bienes y servicios.

Victor Shiguiyama, jefe de Sunat en 2017 adelantó lo que se viene en control de Precios de Transferencia.

En Perú, Tania Quispe, exjefa de la Sunat, reconoció en marzo de 2014 que el monto de las operaciones declaradas por precios de transferencia entre 2007 y 2012 llegó a US$370 mil millones, de las cuales el 65% fueron internacionales. Se identificó que 590 empresas realizaron estas transacciones, en su mayoría principales contribuyentes (Pricos), según declaró en la Tercera Reunión Anual del Foro Mundial sobre Precios de Transferencia, organizado por OCDE, en París, que se realizó entre el 26 y el 28 de marzo.

Tania Quispe aseguró que había “un universo de 6 mil casos de exportadores de concentrados mineros”, con préstamos desde países de baja imposición tributaria.

Para el 2018, se presentaron unas 6,500 declaraciones de precios de transferencia, de empresas nacionales con partes vinculadas en países de baja o nula imposición tributaria. El monto de operaciones reportadas por estas transacciones superaría los S/. 250 mil millones anuales (US$74 mil 184 millones).

El distrito de Uchumayo tiene más de 14 mil habitantes. Su nombre tiene origen quechua y quiere decir “río de ají” o “río pequeño”. Foto: Rojinegro81

Diversas fuentes con conocimiento cercano de las actividades de fiscalización de la entidad recaudadora, informaron a Convoca.pe que mil empresas están en la mira de los auditores de la entidad recaudadora, entre ellas Cerro Verde, de capital estadounidense; Las Bambas, que opera el proyecto de cobre más importante del Perú y pertenece a la compañía china MMG Ltd., y Gold Fields La Cima, filial peruana de la productora de oro sudafricana Gold Fields Ltd.

Para detectar estas operaciones sospechosas, los analistas de la Gerencia de Fiscalización y Precios de Transferencia se enfocan en las compañías con los siguientes patrones: ingresos millonarios, transacciones de venta de minerales y bienes entre empresas del mismo grupo empresarial o su matriz, además de complejos mecanismos de exportación a través de sociedades domiciliadas en países con baja o nula tributación: los paraísos fiscales.

Los traders

En la mira de Sunat también están los traders como la multinacional Glencore con sede en Suiza, y los grupos Louis Dreyffus y Trafigura, cuyo negocio es el procesamiento y comercialización a nivel mundial de bienes, entre ellos los minerales de empresas peruanas. Estas multinacionales poseen estructuras offshore y realizan operaciones en diferentes jurisdicciones tributarias adicionales al Perú.

Foto: EFE

Un trader negocia los ajustes de precio al momento de adquirir el concentrado del mineral como al momento de venderlo, de forma tal que la diferencia le deje un buen margen de ganancia. Debido a que la fuente de la rentabilidad de un trader es la negociación de los ajustes de precios por los costos de transporte y tratamiento de los minerales con las compañías a quienes compra, Sunat analiza sus operaciones con más detenimiento.

Comisiones fantasmas

Precisamente, en las resoluciones del Tribunal Fiscal analizadas por Convoca.pe se detectó dos casos que tienen como protagonista a la minera Cerro Verde, de capital estadounidense, y Antamina, cuyos principales accionistas son la australiana BHP Billiton y Glencore.

En el caso de Cerro Verde, en 2002 la minera dedujo de su renta un poco más de US$ 156 mil por “comisiones de venta” pagadas en el exterior a una empresa vinculada. Sunat solicitó que las ventas fueran acreditadas con documentación precisa. Los papeles que entregaron los ejecutivos de la minera no convencieron a los tres vocales del Tribunal Fiscal, quienes finalmente dieron la razón a los auditores de Sunat porque la compañía no pudo acreditar el pago de la comisión a la empresa vinculada.

Los auditores de Sunat también identificaron un servicio contratado por Cerro Verde a otra empresa del mismo grupo comercial, por un monto de US$ 1’380,000, que también fue deducido de la renta de 2002 de la compañía.

La máxima autoridad tributaria aseguró también que Cerro Verde no pudo acreditar que el servicio realmente se ofreció y el Tribunal confirmó la resolución de Sunat en contra de la gran productora de cobre.

Hasta el cierre de esta publicación, la minera Cerro Verde no había respondido nuestro pedido de información sobre el litigio con Sunat en el Tribunal Fiscal.

Valores antojadizos

En 2007 los inspectores de la Superintendencia Nacional de Administración Tributaria (Sunat) durante una de sus inspecciones documentarias a la minera Antamina ubicada en el distrito ancashino de San Marcos, detectaron que los minerales extraídos durante 2004 fueron vendidos meses después a empresas del mismo grupo empresarial como Teck Cominco Metals Ltd (Canadá) y Rio Algom Limited.

Sunat argumentó que el precio de venta final no se ajustaba al valor histórico del momento y que Antamina debió incluir US$ 3 millones 580 mil 475, monto que no había sido considerado para el cálculo de los tributos de ese año.

Los ejecutivos del área de comercialización de Antamina alegaron que el precio pactado durante la liquidación final era lo que debía tomarse en cuenta. La empresa argumentó que el valor definitivo de la transacción está sujeto a la liquidación final, en el cual influyen otros factores como la humedad. Descontentos con la multa recibida por el ente tributario, los abogados y contadores de la empresa llevaron el caso al Tribunal Fiscal. En 2014, diez años después de la operación observada, una sala del tribunal conformada por dos abogados y un contador dio la razón a la minera, señalando que el precio de transacción objetado por el ente recaudador “no solo estaba sujeto a las fluctuaciones del precio de mercado sino también a los ajustes por factores externos como el peso seco y la humedad”.

En ninguna parte de la resolución, la Sala tuvo en cuenta que las operaciones que fueron motivo de reparo de la Sunat se hicieron entre dos empresas que seguían las directivas de la casa matriz.

En respuesta a nuestro pedido, la minera Antamina precisó mediante un correo electrónico que fue un proceso que “buscaba precisar la oportunidad de reconocimiento del ingreso gravado, primero un ingreso estimado, y luego el ajuste por el diferencial conforme a la liquidación final”. Según la empresa, la decisión del Tribunal Fiscal resolvió esa diferencia con Sunat.

Precisó que ese asunto no estuvo vinculado al tema de precios de transferencia porque “recién fueron emitidas años después del caso” que aborda esa resolución.

“Ellos no parecen tener idea de porqué se aplicó estos instrumentos en su planeamiento tributario. No tienen capacidad de decisión”, señala un alto funcionario de la Intendencia Nacional de Principales Contribuyentes que pidió no ser identificado.

Uno de los recursos empleados por las empresas para planificar su esquema tributario es la utilización de los ‘productos híbridos’, que consisten en contraer una deuda a cambio de la compra futura del mineral.

Desde 2015, Sunat detectó que compañías mineras en etapa de exploración recibieron de su casa matriz, millonarios préstamos a condición de venderles la producción de los siguientes cinco o seis años. La compra se efectúa con un ‘descuento especial’, lo que genera que la venta final de minerales se reduzca en varios millones y por lo tanto disminuya el pago de impuestos.

Fiscalización limitada

“Se ha hecho muy poco realmente (para enfrentar la manipulación de precios de transferencias), las brechas son amplias”, señalaron funcionarios de Sunat consultados para este reportaje.

Para identificar las sofisticadas ‘estructuras de precios’, las mismas que han provocado un menor impacto en la recaudación de tributos, se requiere más personal capacitado en Sunat.

Un estudio realizado por International Tax Compact y la Agencia de Cooperación Alemana (GTZ) en 2013 sobre el desempeño de las entidades tributarias de Latinoamérica, reconocía que Perú aún estaba en un tercer grupo con países que empezaban a fiscalizar estas operaciones, muy lejos de Argentina, México, Brasil y Ecuador. El mismo documento señala que, además de las farmacéuticas, uno de los sectores de mayor riesgo son las operaciones de exportación realizadas por las compañías mineras cuyo monto supera los US$ 27 mil millones anuales.

En 2016, gracias a las 60 auditorías efectuadas por la Sunat se identificó manipulación de precios de transferencia por el valor de S/. 400 millones (US$ 117 millones 647 mil).

Con la nueva reglamentación vigente desde 2017 (que fortalece la fiscalización de los Precios de Transferencia), las auditorías de Sunat han sido más consistentes y han probado casos de manipulación de precios en las compañías.

Los más destacados, según los millones de dólares evadidos al fisco, serán vistos a mediados de 2019 en el Tribunal Fiscal.

Conexión Panama Papers

Las múltiples formas ensayadas para burlar los controles de fiscalización de precios de transacción en Perú y el papel de los estudios de abogados y expertos tributaristas quedó en evidencia tras la filtración masiva de millones de documentos del estudio panameño Mossack Fonseca.

Es el caso del abogado Mauricio Muñoz-Nájar, dueño del estudio jurídico Muñoz-Nájar Bustamante y Asociados, cuyo papel de intermediario entre empresas peruanas y el bufete panameño quedó documentada con la investigación periodística global conocida como Panama Papers en abril de 2016.

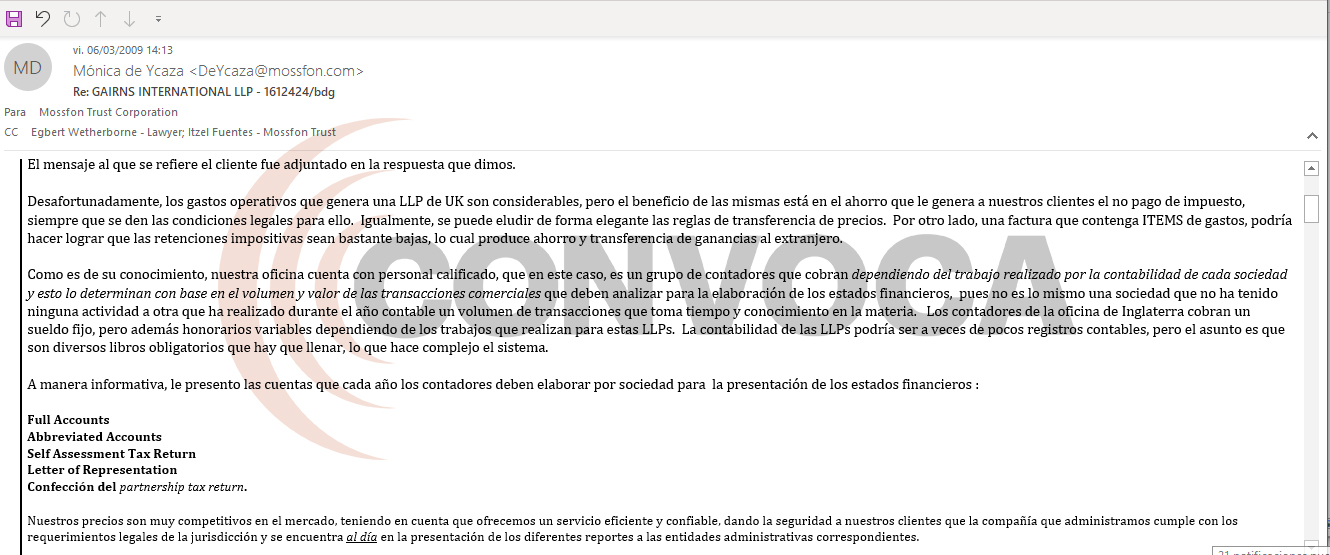

Convoca.pe identificó una de las comunicaciones establecidas entre el director y principal socio de Mossack Fonseca, Ramsés Owens con el abogado Muñoz-Nájar en la que se discuten la forma para “eludir elegantemente los Precios de Transferencia” en operaciones entre Perú y una sociedad en territorios de baja imposición tributaria.

“Desafortunadamente, los gastos operativos que genera una LLP de UK (sociedad offshore en Inglaterra) son considerables, pero el beneficio de las mismas está en el ahorro que le genera a nuestros clientes el no pago de impuestos, siempre que se den las condiciones legales para ello”, escribió el panameño en un correo de julio del 2009.

Y Ramsés Owens continuó: “Igualmente, se puede eludir de forma elegante las reglas de transferencia de precios. Por otro lado, una factura que contenga ítems de gastos, podría hacer lograr que las retenciones impositivas sean bastante bajas, lo cual produce ahorro y transferencia de ganancias al extranjero”.

Muñoz Najar optó finalmente por la elección de un esquema offshore en Gran Bretaña para realizar sus operaciones entre Perú y el exterior, persuadido por las gestiones de Mossack Fonseca.

Ramses Owen, abogado de Mossfon que coordinaba con abogado peruano Precios de Transferencia. Hoy pedido por justicia norteamericana. Foto: CiudadPlus

Email de Mónica Ycaza a abogado tributarista Muñoz-Najar. Imagen: Documentos de Panama Papers.

En busca del paraíso offshore

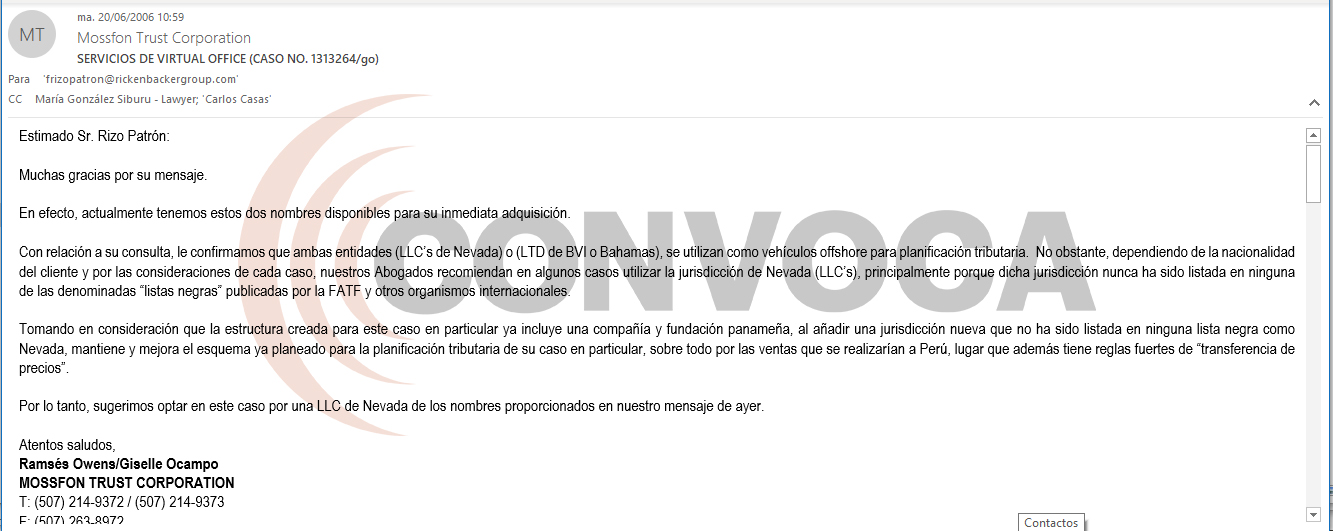

En junio de 2006, Fernando Rizo-Patrón, gerente en Perú del Grupo Rickenbacker Group, una transnacional que ofrece seguros, también buscó al estudio Mossack Fonseca para encontrar un territorio con la más baja tasa impositiva que le sea más conveniente para crear un esquema tributario beneficioso para reducir el pago de impuestos en Perú.

De acuerdo con los correos intercambiados, Ramsés Owens de Mossfon Trust Corporation, le recomendó usar una offshore en los Estados Unidos o Bahamas porque “en Perú ahora hay reglas de ‘transferencia de precios’, en las que hay sanciones para quienes lidian con paraísos fiscales”.

“Al añadir una jurisdicción nueva que no ha sido listada en ninguna lista negra como Nevada, mantiene y mejora el esquema ya planeado para la planificación tributaria de su caso en particular, sobre todo por las ventas que se realizaría a Perú, lugar que además tiene reglas fuertes de “transferencia de precios”, refiere el correo enviado el 6 de junio de 2006.

El ejecutivo de la compañía en Lima accedería finalmente a los consejos del directivo panameño, como consta en las comunicaciones internas de Mossack Fonseca a las que accedió Convoca.pe, como parte del equipo que investigó el caso ‘Panama Papers’, con el liderazgo del Consorcio Internacional de Periodistas de Investigación (ICIJ por sus siglas en inglés).

Correo de Mossak Fonseca a Rizo Patrón

Insuficiente control

Si bien los precios de transferencia son considerados desde 1996 en Perú para fiscalizar los pagos del impuesto a la renta, el concepto recién se aterriza en 2001. Años después, en 2006, se incluye una reglamentación más amplia, pero por cuestiones de índole operativo, recién se pone en blanco y negro desde 2017 cuando el Estado peruano aceptó incluir un reglamento sugerido por OCDE.

Ese reglamento exige que desde octubre de 2018 más de 3 mil 500 empresas estén obligadas a presentar a la Sunat un Reporte Local, es decir, detalles de sus operaciones con empresas asociadas a nivel nacional. Unas 350 empresas con más de S/. 84 millones en ingresos deberán también declarar el llamado Reporte Maestro, que detalla las operaciones con empresas del mismo grupo empresarial.

De ese universo de empresas, aproximadamente veinte compañías cuya matriz se encuentran fuera del territorio peruano o en algún paraíso fiscal y cuyos estados financieros consolidados del grupo sean superiores a los S/. 2 mil 700 millones (US$ 800 millones), deberán presentar un Reporte país por país.

Extracto de la presentación realizada por el jefe de la Sunat, Víctor Shiguiyama. Imagen: Congreso de la República

Las declaraciones sobre las operaciones proceden de la información que puedan comunicar oportunamente a las autoridades tributarias de los países donde la matriz tiene su sede y realiza el control de su filial.

En Perú aún hay una gran tarea pendiente sobre el tema. En 2013, mientras el ente tributario de Argentina había realizado 130 controles, México 87 y Brasil otros 60, en el país Sunat solo había ejecutado 11 auditorías a empresas exportadoras, seis de ellas pertenecientes a la actividad minera.

Para el próximo año, se espera que los equipos de Precios de Transferencia de la Sunat incrementen sus acciones de control sobre todo a las empresas que mantienen esquemas financieros complejos como las grandes compañías mineras.

Con la colaboración de los periodistas Anthony Quispe, Jackeline Cárdenas y Gonzalo Torrico.

Menú

Menú

Buscar

Buscar

Sé el primero en leer nuestras publicaciones

Sé el primero en leer nuestras publicaciones