FinCEN Files: Cómo se procesaron los datos de más de 200 mil transacciones sospechosas

Periodistas de diversos países del mundo se unieron bajo el liderazgo del Consorcio Internacional de Periodistas de Investigación (ICIJ, por las siglas en inglés) para extraer los datos de más de 200 mil transacciones y más de 6 mil 900 conexiones de intermediarios como parte de la investigación transfronteriza 'FinCENFiles'. Los montos de las operaciones bajo sospecha superan los 2 billones de dólares, entre 1999 y 2017, y fueron reportadas a la Unidad de Inteligencia Financiera del Departamento de Tesoro de Estados Unidos, FinCEN.

Por Emilia Díaz-Struck, Agustin Armendariz, Delphine Reuter, Jelena Cosic, Karrie Kehoe, Mago Torres, Margot Williams, Miguel Fiandor | Traducido por Sandra Crucianelli/Infobae | 20 de setiembre del 2020

FinCEN Files revela el papel de los bancos globales en el lavado de dinero a escala mundial y el derramamiento de sangre y el sufrimiento que fluyen a su paso.

Basándose en informes secretos de inteligencia financiera, la investigación global revela cómo las ansias de lucro de los bancos superan sus obligaciones legales para detener el dinero sucio y cómo un sistema de ejecución fallido liderado por Estados Unidos, perpetúa la normalidad.

Un análisis de datos realizado por el Consorcio Internacional de Periodistas de Investigación (ICIJ) encontró que los bancos procesaron transacciones de manera rutinaria sin conocer la fuente o el destino final del dinero, a menudo hacia y desde compañías fantasmas radicadas en jurisdicciones secretas, en transacciones con posibles vínculos con el lavado de dinero y la corrupción. El análisis también encontró retrasos desde el momento en que se realiza una transacción sospechosa hasta la presentación de un reporte de actividad sospechosa por parte de los bancos.

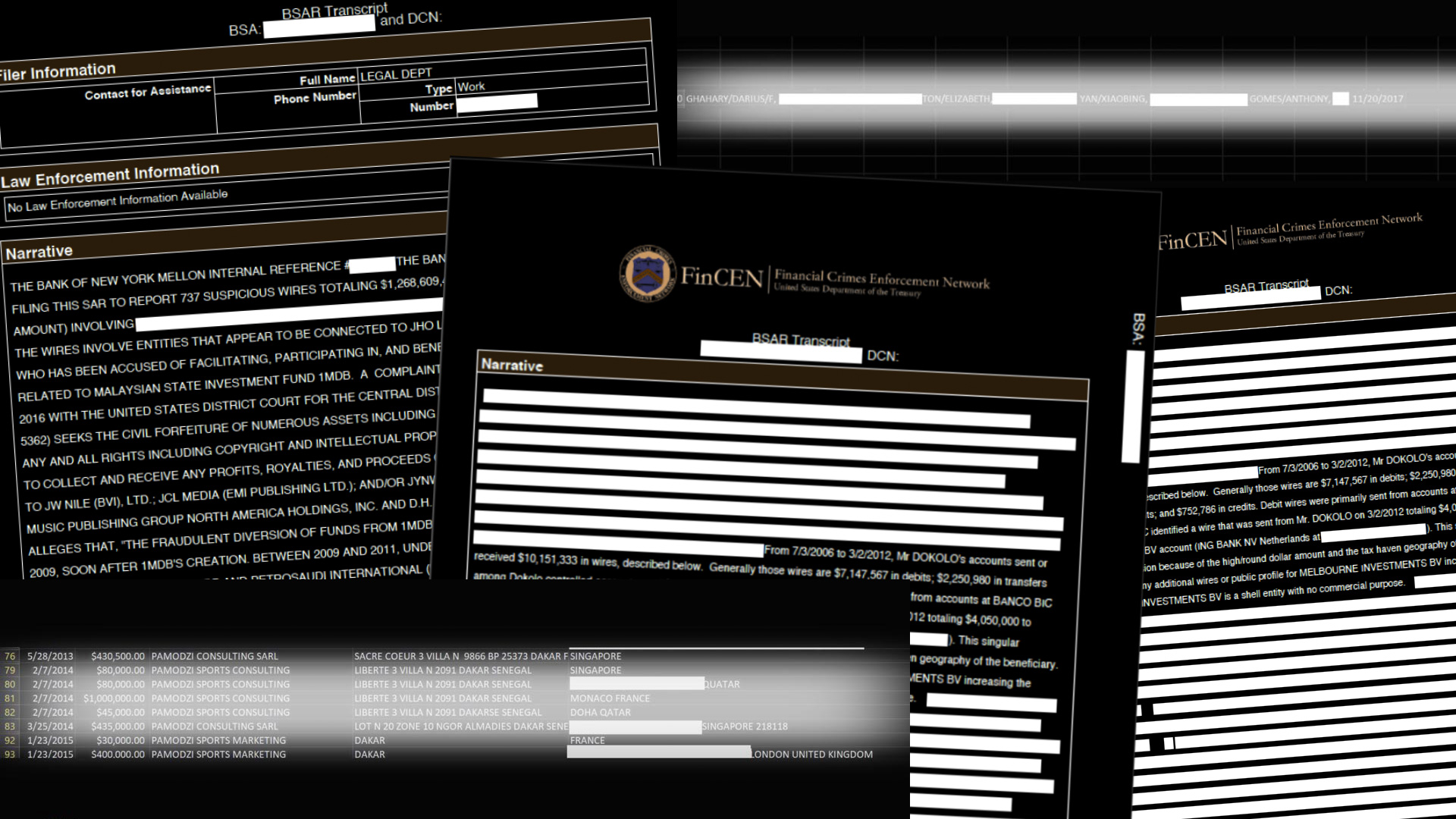

Los documentos filtrados, conocidos como FinCEN Files, incluyen más de 2.100 informes de actividades sospechosas, o SAR (por sus siglas en inglés), presentados por bancos y otras entidades financieras ante la Unidad de Inteligencia Financiera del Departamento del Tesoro de Estados Unidos.

La agencia, conocida en forma abreviada como FinCEN, es una unidad de inteligencia en el corazón del sistema global para combatir el lavado de dinero.

Más de $ 2 billones de dólares en transacciones fueron reportadas como sospechosas a una agencia del Departamento del Tesoro de los Estados Unidos.

La colaboración global exploró más de $ 2 billones de transacciones realizadas entre 1999 y 2017 que habían sido señaladas como sospechosas, en más de 2.100 informes por casi 90 instituciones financieras.

La mayoría de los SAR analizados (98%) se presentaron entre 2011 y 2017. La filtración también contienen hojas de cálculo de transacciones e informes de FinCEN, lo que eleva el tamaño a unos 2.600 documentos.

FinCEN Files representa menos del 0,0 2% de los más de 12 millones de informes de actividades sospechosas que las instituciones financieras presentaron entre 2011 y 2017.

Según BuzzFeed News, algunos de los registros se recopilaron como parte de las investigaciones del Congreso de Estados Unidos sobre la interferencia rusa en las elecciones presidenciales de 2016; otros se reunieron a raíz las solicitudes a la FinCEN por parte de las fuerzas del orden. BuzzFeed News obtuvo los registros y los compartió con ICIJ y periodistas de 108 organizaciones de noticias en 88 países para utilizarlos como base de una investigación de 16 meses sobre el lavado de dinero y el papel que juegan los bancos de marca.

Llegaron los datos y también los desafíos.

Los informes de actividades sospechosas en los archivos de FinCEN son un revoltijo de informes que reflejan las preocupaciones privadas de los oficiales de cumplimiento de lavado de dinero de los bancos globales.

Los SAR incluyen una narrativa junto con hojas de cálculo adjuntas de, a veces, cientos de líneas de datos de transacciones sin procesar.

Los informes son de diversa calidad: algunos son muy detallados y describen transacciones que, según los bancos, tienen todas las características del lavado de dinero. A otros les falta información vital y reflejan una falta de conocimiento por parte de los propios bancos sobre los miles de millones de dólares que están moviendo para clientes de alto riesgo y para otras instituciones financieras. Algunos registros son simplemente hojas de cálculo llenas de nombres de partes, nombres de bancos, cifras y fechas, que en los archivos de FinCEN no se adjuntan a la narrativa que proporcionaría una razón para su inclusión.

Por ejemplo, en los archivos de FinCEN, los oficiales de cumplimiento a veces dejan en blanco el espacio destinado a la dirección principal del sujeto o la empresa bajo sospecha. El campo de dirección para más de una quinta parte de los informes incluye al menos uno o más de los sujetos marcados, tanto personas físicas como empresas fantasmas, sin número de calle, ciudad o incluso país, que se supone que deben estar designados con dos caracteres a través de un código. En algunos casos, las direcciones en blanco son para clientes de la propia red corporativa del banco.

Y cuando se incluyó una dirección, más de la mitad de los SAR de los archivos de FinCEN incluían el código de país incorrecto, encontró ICIJ. Por ejemplo, en ocasiones una dirección en China tendría asignado el código de país "CH", que en realidad corresponde a Suiza.

Los informes de actividades sospechosas en los archivos de FinCEN son un revoltijo de informes que reflejan las preocupaciones privadas de los oficiales de cumplimiento de lavado de dinero de los bancos globales.

Un informe del Inspector General del Departamento del Tesoro de 2018 encontró "inconsistencias en la forma en que los contribuyentes informan ciertos campos de datos críticos, como el nombre o la dirección de la institución". La revisión del informe de 39 campos de datos críticos en más de 1,75 millones de SAR y documentos relacionados presentados entre mayo de 2013 y abril de 2014, encontró uno o más "errores de calidad de datos", incluida la omisión de direcciones y otros campos de datos críticos que se dejaron en blanco, en el 33,5% por ciento de las presentaciones. El informe también reportó que no había ningún mecanismo establecido para garantizar que los errores en los SAR fueran corregidos.

La mayoría de las descripciones de los SAR de FINCEN no incluían hojas de cálculo adjuntas que contenían datos a nivel de transacciones. Pero dado que las narrativas a menudo contenían detalles clave sobre los flujos de dinero, ICIJ, BuzzFeed News y los socios de los medios exploraron las aproximadamente 3 millones de palabras de los informes como parte del análisis.

Buscando tanto números como texto

El análisis de ICIJ encontró que en la mitad de los informes los bancos no tenían información sobre una o más entidades detrás de las transacciones. En más de 680 informes de FinCEN Files, las instituciones financieras solicitaron más información sobre las entidades y en más de 160 ocasiones los bancos no respondieron. Algunos bancos o sucursales en países como Suiza citaron las leyes de secreto local en sus jurisdicciones para negar la información.

El análisis del ICIJ también encontró que los bancos procesaban regularmente transacciones para empresas registradas en las llamadas jurisdicciones secretas y lo hacían sin conocer al propietario final de la cuenta. En más de 620 de los informes, los bancos señalaron el uso de jurisdicciones de “alto riesgo” al menos una vez. Los titulares de cuentas corporativas solían proporcionar direcciones en el Reino Unido, Estados Unidos, Chipre, Hong Kong, Emiratos Árabes Unidos, Rusia y Suiza. Al menos el 20% de los informes mencionaban a un cliente con una dirección en uno de los paraísos financieros extraterritoriales más importantes del mundo: las Islas Vírgenes Británicas.

Las 982 presentaciones del Deutsche Bank representaron el 62% del monto total en transacciones sospechosas en la filtración. Los archivos de FinCEN también contienen una gran cantidad de archivos de Bank of New York Mellon, Standard Chartered, JP Morgan Chase, Barclays y HSBC.

El Deutsche Bank representaron el 62% del monto total en transacciones sospechosas. Foto: Björn Laczay from Moosburg, Alemania.

El análisis del ICIJ reveló un lapso de tiempo medio de 166 días -casi medio año- desde el momento en que se realizaron las transacciones hasta el que se informó a FinCEN.

Las normas federales exigen que las instituciones financieras informen sobre transacciones sospechosas en la mayoría de los casos dentro de los 30 días posteriores a su detección.

El análisis encontró algunos casos en los que los bancos presentaron informes en respuesta a publicaciones periodísticas (incluida la investigación de los Papeles de Panamá de 2016 del ICIJ) o presentaciones legales judiciales que involucran a clientes mucho después del hecho de las transacciones.

El ICIJ también encontró transacciones sospechosas vinculadas a más de 20 empresas e individuos señalados por los bancos que estaban vinculados a casos de corrupción, fraude, malversación o evasión de sanciones (y produjo un interactivo para presentar detalles clave sobre estos clientes).

Después de eliminar duplicados, estandarizar los nombres de los bancos y otros pasos preliminares, ICIJ realizó un análisis textual para identificar oraciones en las narrativas que podrían indicar la presencia de una empresa fantasma o aquella de la que el banco no conocía al propietario final. ICIJ utilizó los lenguajes de programación SQL y Python para el análisis.

Al final, el ICIJ y sus socios lanzaron un gigantesco esfuerzo de extracción de datos: durante más de un año, 85 periodistas en 30 países revisaron y extrajeron información de transacciones de informes de actividades sospechosas asignados y la ingresaron manualmente en archivos de Excel, que luego se cargaron en la plataforma de comunicaciones del ICIJ, conocida por sus miembros como el Global iHub. El esfuerzo resultó en 55.000 registros de datos estructurados e incluyó detalles sobre más de 200.000 transacciones marcadas por los bancos en los SAR.

Una vez completada la extracción, el ICIJ revisó cada extracción tres veces.

Solo la verificación de hechos tomó siete meses. Utilizando el marco web Django, ICIJ construyó su propia herramienta de verificación de hechos que resaltaba la información extraída por cada reportero, lo que permitía a los colegas marcar errores y realizar un seguimiento de las ediciones durante todo el proceso.

El ICIJ llevó a cabo extensas sesiones de capacitación para socios sobre el uso de las tecnologías del ICIJ para la investigación y sesiones de revisión de seguimiento para comprender mejor los datos. Además de las comunicaciones mediante el Ihub, también hubo conferencias telefónicas seguras para coordinar la compleja tarea realizada.

A través de este esfuerzo masivo, ICIJ pudo encontrar detalles que de otro modo habrían permanecido ocultos en más de $ 380,6 mil millones en los Archivos de FinCEN, incluidos, por ejemplo, más de U$ 9,3 mil millones en transacciones sospechosas reportadas que involucran a la empresa comercializadora de oro Kaloti. Más de una cuarta parte de la cantidad total de transacciones sospechosas revisadas como parte de la investigación de los Archivos de FinCEN estaban relacionadas con el oro.

Banco Federal de Reserva de Chicago. Foto: Ken Lund. Creative Commons License.

Este gigantesco esfuerzo de extracción ayudó a rastrear a los bancos corresponsales o intermediarios o los que tienen acceso a la Reserva Federal de Estados Unidos por parte de sus clientes de instituciones financieras en todo el mundo. El análisis encontró que las jurisdicciones como Letonia y Hong Kong se encontraban entre las ubicaciones más comunes de bancos locales que recibían o enviaban dinero a través de bancos corresponsales.

Registros Públicos

ICIJ también encontró otras grandes discrepancias. Por ejemplo, se descubrió en los FinCEN Files que aparecían más de U$ 4,5 mil millones que fluían a través de cuentas de empresas que son LLP (Sociedad de Responsabilidad Limitada), más de lo que estas empresas informan en sus estados financieros como ingresos a la Companies House, el registrador de empresas del Reino Unido criticado durante mucho tiempo por permitir que las corporaciones se registren con propietarios secretos.

El ICIJ también utilizó información del Registro Venezolano de Contratistas y bases de datos de registros públicos Sayari y Vendata para identificar más de $ 4,8 mil millones en transacciones sospechosas reportadas con vínculos a Venezuela entre 2009 y 2017. Casi el 70 por ciento de esa cantidad incluía una entidad del gobierno venezolano, como el Ministerio de Finanzas, como parte de la transacción.

Conectando los puntos

Por último, ICIJ utilizó bases de datos de gráficos (Neo4J y Linkurious) para visualizar y explorar las 400 hojas de cálculo de FinCEN Files que contienen datos sobre 100.000 transacciones. Estas fueron algunas de las muchas herramientas para ayudar a reconstruir la imagen matizada de un sistema roto.

Global data collaboration contributors: Kenzi Abou-Sabe, Krishna Acharya, Rickard Andersson, Roman Anin, Agustin Armendariz, Peter Babutzky, Jeremie Baruch, Helena Bengtsson, Paolo Biondani, Jacob Borg, Lars Bové, Simon Bowers, Andrea Cardenas, Claire Caruana, Miriam Castillo, Daniela Castro, Sasha Chavkin, Mario Christodoulou, Kristof Clerix, Anthony Cormier, Jelena Cosic, Xavier Counasse, Gaby De Groot, Emilia Díaz-Struck, Lara Dihmis, Irina Dolinina, Philipp Eckstein, Marcus Engert, Jesus Escudero, Miguel Fiandor Gutierrez, Kaspar Fink, Mariel Fitz Patrick, Will Fitzgibbon, Azeen Ghorayshi, Kyra Gurney, Günter Hack, John Hansen, Richard Holmes, Karol Ilagan, Maia Jastreblansky, Karlijn Kuijpers, Ville Juutilainen, Karrie Kehoe, Jiyoon Kim, Minna Knus-Galán, Anouk Kootstra, Bernt Koschuh, Ulla Kramar-Schmid, Tomohiro Kubota, Andrew Lehren, Boyoung Lim, Lee Long Hui, Norihisa Makino, Alesya Marohovskaya, Stefan Melichar, Carmen Molina Acosta, Gretchen Morgenson, Michael Nikbakhsh, Toshihiro Okuyama, Marco Oved, Andras Petho, Scott Pham, Petra Pichler, Kit Ramgopal, Aidila Razak, Delphine Reuter, Michael Sallah, Yasuomi Sawa, Nina Selbo Torset, Karina Shedrofsky, Roman Shleynov, Olesya Shmagun, Emily Siegel, Jeremy Singer-Vine, Fredrik Stalnacke, Jan Strozyk, John Templon, Rory Tinman, Mago Torres, Yukiko Toyoda, Maxime Vaudano, Mika Velikovskiy, Tom Warren, Margot Williams, Amy Wilson-Chapman, Spencer Woodman, Shyamlal Yadav, Blanka Zoldi

Sé el primero en leer nuestras publicaciones

Sé el primero en leer nuestras publicaciones